はじめに

こんにちは!株アザラシと申します!日本の税金が高いかどうかは、長年にわたり議論の的となってきました。国民の間では「税金が高い」と感じられることが多い一方で、実際のデータを見ると必ずしも高くないように見受けられます。この問題を理解するためには、税金の仕組みや背景にある理由、他国との比較などを通して、多角的な視点で考える必要があります。本記事では、日本の税金が高いと言われる理由について、さまざまな観点から掘り下げていきます。

累進課税制度の影響

日本の税金が高いと感じられる大きな理由の一つが、累進課税制度の採用にあります。累進課税とは、所得が高くなるほど税率が高くなる仕組みです。

応能負担の原則

累進課税制度は、「応能負担の原則」に基づいています。つまり、所得が高い人ほど多くの税金を払うべきだという考え方です。低所得者層の税負担を軽くし、高所得者層の税負担を重くすることで、各納税者の税負担を「平等」にするのが目的です。

しかし、一方で高額所得者の中には「税金が高すぎる」と感じ、海外に移住したくなる人もいます。このため、政府は富裕層の実情に配慮しつつ、応能負担の原則と経済活性化のバランスを保つ必要があります。

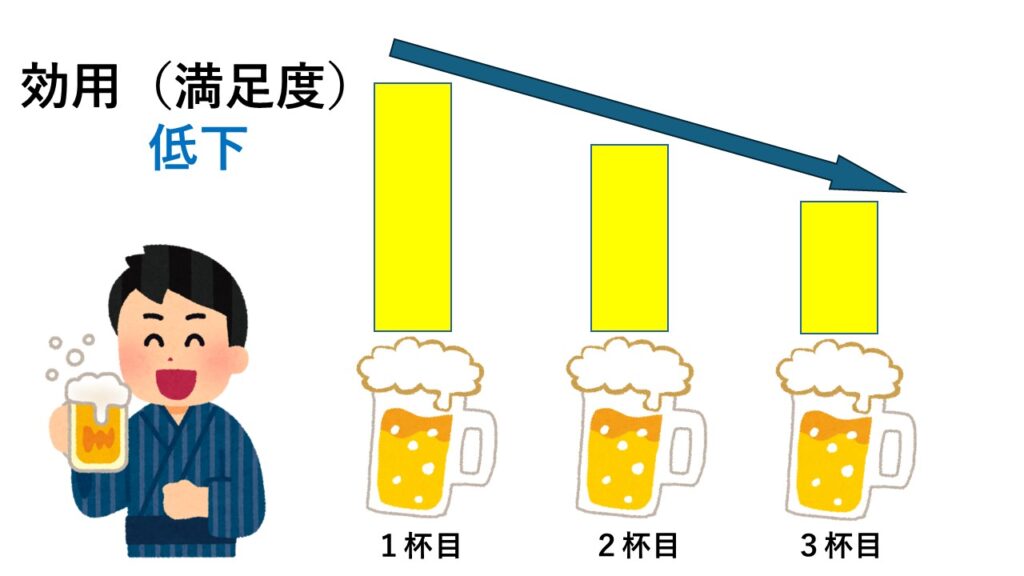

限界効用逓減の法則

累進課税制度を支持する経済学的な理論に、「限界効用逓減の法則」があります。これは、所得が増えれば増えるほど、追加的な所得による効用(満足度)が低下することを指します。つまり、低所得者にとっての1万円の価値は、高所得者にとっての1万円の価値よりも大きいということです。

例えば、所得をビールに置き換えます。ビールの1杯目ってめちゃくちゃおいしいですよね!でも2杯目は1杯目ほどの満足感は得られず、3杯目はさらに満足感が減りますよね。もちろん個人差はありますが(笑)飲めば飲むほど得られる満足感は減少する。これが限界効用逓減の法則です。

この考え方が、所得にも当てはまるっちゅう話です。私は納得できないですけどね!(笑)累進課税は、低所得者の効用をあまり下げずに、高所得者からより多くの税金を徴収できるという経済的な合理性があるとされています。

所得税と住民税の実態

日本の所得税と住民税について見てみると、実際のところ他国と比べて極端に高い水準にはありません。むしろ、所得水準によっては欧米諸国よりも低い場合もあります。ただし、課税ベースや控除の条件が国ごとに異なるため、単純に税率を比較するのは難しい面もあります。

| 国名 | 最高税率 | 適用所得額(円換算) |

|---|---|---|

| 日本 | 45% | 4,000万円超 |

| アメリカ | 37% | 約5,200万円超 |

| イギリス | 45% | 約1,500万円超 |

| フランス | 45% | 約1,600万円超 |

このように、日本の所得税率は欧米と大差ない水準にあり、必ずしも極端に高いわけではありません。

社会保障費の増加

日本の国民負担が重くなっている大きな要因として、高齢化に伴う社会保障費の増大が挙げられます。年金、医療、介護など、高齢者を支える社会保障制度の維持には、多額の費用が必要となります。

年金保険料の上昇

特に、年金保険料の料率は2000年代以降、大幅に上昇しています。2003年には13.6%だった料率が、2017年には18.2%まで引き上げられました。今後もさらなる引き上げが必要とされており、若年層の負担感は増す一方です。やめてくれええええええ(切実)

これは、単に高齢化が進んだことによる受給者数の増加だけでなく、年金財政の健全化のための対策が理由にあります。しかし、若年層にとっては痛手となっています。

医療・介護の負担増

年金だけでなく、医療や介護の分野でも負担が増えています。高齢者医療費の増大に対応するため、国民健康保険料や介護保険料の値上げが行われてきました。さらに、病床数の削減などのコスト抑制策も並行して講じられています。

しかし、医療・介護サービスの需要は高まる一方であり、限られた財源の中で質の維持が課題となっています。今後の人口動態次第では、さらなる負担増が避けられない可能性もあります。

消費税率の引き上げ

政府は社会保障財源を確保するため、2019年10月に消費税率を8%から10%に引き上げました。消費税は、特定の世代に偏ることなく広く国民に負担を求められるため、安定財源として適していると考えられています。

一方で、生活必需品への影響を抑えるため、酒類・外食を除く飲食料品に8%の軽減税率を設けるなど、低所得者層への配慮も行われています。が、あんまり配慮されてる実感はないですよね。(笑)

欧米諸国との比較

日本の税金の高さを判断する上で、欧米先進国との比較は重要な指標となります。欧州連合(EU)加盟国と日本のデータを見てみましょう。

国民負担率の比較

まず、国民負担率(租税負担と社会保障負担の合計)を比較してみます。 (2021年対GDP比)

- 日本: 34.4%

- アメリカ: 27.1%

- フランス: 47.2%

- ドイツ: 42.0%

- イギリス: 36.2%

日本の国民負担率は、欧州主要国に比べると決して高くない水準にあります。しかし、これは社会保障制度の手厚さを必ずしも意味するわけではありません。

社会保障制度の違い

例えば、フランスでは国民負担率が日本よりも高い一方で、出産から教育、医療、葬儀に至るまで、国が手厚くサポートする制度が整っています。つまり、高い税金に見合う社会保障サービスが提供されているのです。フランスいいなぁ(´;ω;`)

一方、日本の税金は決して高くないものの、社会保障制度の充実度は必ずしも高くありません。子育て支援や教育無償化など、北欧諸国と比べると制度が手薄い面があります。

消費税率の比較

また、消費税率で比べてみると、欧州諸国の方が日本よりも高い国が多数あります。(2024年9月時点)

- 日本: 10%

- フランス: 20%

- ドイツ: 19%

- イギリス: 20%

- 世界平均: 17.6%

しかし、フランスやドイツなどでは、食料品や書籍などに軽減税率が適用されているため、実質的な負担は標準税率よりも低くなります。つまり、税率が高い分、社会保障制度の財源も潤沢と言えるでしょう。

アジア圏との比較

一方、アジア諸国と比較すると、日本の税金の水準は高い部類に入ります。消費税を例に見てみましょう。

消費税率の比較

アジア諸国の消費税率(2024年9月時点)

- 日本: 10%

- 中国: 13%

- 韓国: 10%

- シンガポール: 9%

- 台湾: 5%

日本の消費税率10%は、中国の13%に次いで高い水準にあります。一方、シンガポールや台湾の税率は5~9%と、日本よりも低めです。

所得税の比較

所得税についても、日本はアジア圏の中では高い部類に入ります。例えば、最高税率を見ると以下のようになっています。

- 日本: 45% (4,000万円超)

- 中国: 45% (約1,200万円超)

- 韓国: 42% (約1億5,000万円超)

- シンガポール: 22% (約3,200万円超)

- 台湾: 40% (約1,300万円超)

日本の45%は、中国と同水準で最も高く、シンガポールの22%と比べると2倍以上の税率となっています。

社会保障制度との関係

このように税金が高い理由として、日本は社会保障制度の維持に多額の財源を必要としていることが考えられます。しかし一方で、北欧諸国のような手厚い社会保障サービスが提供されているわけではありません。つまり、皆さんも日々感じているように、納得感に欠ける面があるんです。

税金の使途と透明性

日本の税金が高いと感じられる大きな理由の一つに、税金の使途が国民にとって分かりにくいことがあげられます。納税者の立場から見ると、税金がどのように使われているのか、具体的なサービスとして体感できないと、負担感が増すことになります。

社会資本整備への支出

実際、日本の税金は、道路や橋梁、上下水道などの社会資本の整備に多く使われています。これらのインフラは、国民の日常生活を支える重要な役割を果たしていますが、目に見えづらいため、その存在価値が理解されにくい側面があります。

今後は、老朽化対策など、継続的な維持管理費用の確保も課題となってきます。インフラ投資の必要性を適切に国民に伝え、理解を求めていくことが重要です。

教育と医療への支出

教育と医療への支出も、国民の理解が得られにくい分野の一つです。教育の質の維持・向上や、高度な医療サービスの提供には、多額の予算が必要不可欠です。しかし、それらが直接的に体感できないため、その重要性が分かりづらいのが実情です。

特に医療費は、高齢化の進行に伴い増大の一途をたどっています。医療技術の進歩に伴うコスト高騰にも対応が求められており、一層の財源確保が必要となっています。

税金の使途の透明性確保

このように、国民の理解を得るには、税金がどのように使われているかを分かりやすく示す必要があります。国は使途の透明性を高め、もっと具体的な効果をアピールするべきです。そうすれば多少は納税者の理解と協力を得やすくなるはずです。

まとめ

本記事では、日本の税金が高いと言われる理由について、さまざまな角度から探ってみました。他国との消費税率を比較すると大きな差はなく、むしろ低く設定されていましたが、社会保障制度の面ではまだまだ充実していないことがわかりました。

日本では累進課税制度による高額所得者への重課税、高齢化に伴う社会保障費の増大など様々な要因があり、国民の納得感が得られていない現状があるとアザラシは考えています。

今後は、税金の使い道をより透明化し、具体的な効果をアピールすることで、納税の意義を国民に理解してもらう必要があるでしょう。あとシンプルに減税してほしい(真顔)

税金は、国民の生活を支える重要な役割を担っています。しかし同時に、負担への理解を得ることも重要な課題です。政府と国民が一体となって、バランスの取れた税制を実現することが期待されます。

最後までご覧いただきありがとうございました!この記事が少しでも面白いと感じていただければ幸いです!

コメント